Выскажем банальную мысль – для осуществления инвестиций инвестору необходимо иметь представление о налоговом режиме. В идеале – на весь срок окупаемости проекта, в крайнем случае – на ближайшие 7–8–10 лет, когда формируются основные затраты и первая прибыль. В противном случае осуществить стандартные расчеты финансовой эффективности проекта крайне тяжело, а порой невозможно. Более того, если вы точно знаете, что налоговый режим изменится, но каким он будет неизвестно, то склонность к инвестициям неизбежно снизится, или полностью исчезнет. Именно в такое положение поставлены компании российской нефтяной отрасли.

Налоговый режим, в целом, делает эффективными или неэффективными вложения в разработку новых месторождений, а соотношение между вывозными пошлинами на сырую нефть и нефтепродукты, в частности, задает соотношение эффективности между экспортом нефти и нефтепродуктов и, тем самым, оказывает существенное влияние не только на объемы производства нефтепродуктов, но и на технологическое перевооружение отрасли. Сомнений в необходимости модернизации нет ни у кого – глубина переработки нефти в России не превышает 70%, что является недопустимо низким уровнем в современном мире. Тем не менее, на протяжении уже многих лет налоговая политика российских властей никоим образом не стимулирует прогрессивных тенденций, а зачастую – даже и наоборот.

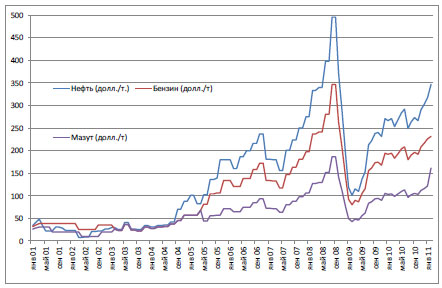

Рис.1: Пошлины на нефть и нефтепродукты

Источник: данные Минфина России.

Если рассматривать соотношение между экспортными пошлинами на нефть и нефтепродукты с начала XXI века, то мы увидим, что решения в этой области пересматривались с калейдоскопической быстротой. Из данных нижеприведенного графика видно, что со второго квартала 2001 г. до февраля 2003 г. экспортная пошлина на светлые нефтепродукты была выше экспортной пошлины на нефть. В период с февраля 2003 г. по апрель 2005 г. пошлины на светлые и темные нефтепродукты устанавливались на одном уровне. Экспортировать нефтепродукты при пошлинах, превышающих уровень пошлин на сырую нефть было невыгодно, что тут же сказалось на объемах нефтепереработки, уровень которой снизился до 180–185 млн.т в 2001–2002 гг., приблизившись к объемам внутреннего потребления нефтепродуктов.

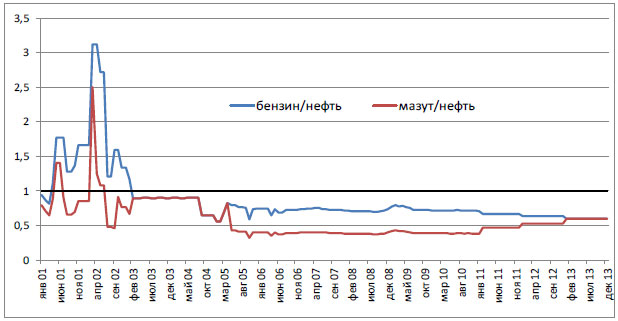

Рис.2: Соотношение между пошлинами на нефть и нефтепродукты

Источник: расчеты авторов.

С мая 2005 г. до января текущего года действовал налоговый режим, при котором пошлины на светлые нефтепродукты варьировались в диапазоне 70–80% от пошлины на сырую нефть, пошлины на топочный мазут – в диапазоне от 30 до 43%. Впрочем, вплоть до принятия постановления Правительства России от 27 декабря 2010 г. № 1155 никаких формальных соотношений не существовало – пошлины на нефтепродукты определялись отдельными решениями правительства.

Такое соотношение экспортных пошлин обеспечивает более высокую эффективность экспорта нефтепродуктов по сравнению с экспортом нефти (дополнительные доходы составляют 80–90 долл. на тонну нефти), что привело к практически полной загрузке мощностей нефтеперерабатывающих предприятий, но никоим образом не подталкивало их к реконструкции. Более того, существовавший налоговый режим делал более эффективным наличие мощностей, обеспечивающих высокий уровень выхода мазута. И никого – ни Минэнерго (в различных реинкарнациях), ни Минэкономики, ни Минфин – не волновало то, что примерно 80% произведенного топочного мазута и около 60% производимого дизельного топлива шло на экспорт, где использовалось … как сырье для дальнейшей переработки.

В соответствии с постановлением № 1155, в 2011–2013 гг. произойдет сближение экспортных пошлин на светлые и темные нефтепродукты и в 2013 году пошлины на все нефтепродукты составят 60% от нефтяной экспортной пошлины. Таким образом, похоже, Правительство наконец осознало абсурдность сложившейся ситуации и решило подтолкнуть нефтяные компании к углублению уровня переработки. Казалось бы, нефтяным компаниям можно крикнуть: «Ура!» и, хотя эти изменения означают для них существенные потери, начать крупные модернизационные проекты в нефтепереработке. Но … эти проекты требуют крупных инвестиций с большими сроками окупаемости, а уверенности в том что налоговые «правила игры» уже зафикисрованы надолго и не изменятся в ближайшем будущем нет. Напротив, хорошо известно, что Правительством готовятся новые важные изменения в налоговом законодательстве.

В соответствии с заявлениями министра финансов А.Кудрина, в ближайшее время могут быть приняты решения о сближении уровней пошлин на нефть и нефтепродукты при понижении экспортной пошлины на нефть или без оного. На прошедшей неделе представитель Минфина Е. Грызлова заявила, что Минфин и Минэнерго готовят законопроект о введении с 2012 года налога на добавленный доход (НДД), который может заменить современные НДПИ и экспортную пошлину на нефть. Введение НДД и отказ от НДПИ и экспортных пошлин, помимо всего прочего, приводит к тому же эффекту, что и выравнивание экспортных пошлин на нефть и нефтепродукты. При таком варианте, значительная часть современной российской нефтепереработки может оказаться просто неэффективной и будет подлежать закрытию, поскольку зачем тратиться на переработку нефти, если от экспорта сырой нефти можно получить такой же доход? Впрочем, не ясно, можно ли будет прокачать всю «высвобожденную» от переработки нефть на экспорт при ограниченных возможностях российской трубопроводной системы. Другой вопрос – как скажется новый налоговый режим на внутренних ценах на нефтепродукты? А самое главное, для принятия любых инвестиционных решений – в добычу и/или переработку нефти – нефтяным компаниям нужны гарантии, что новый налоговый режим не будет меняться по крайней мере 10–15 лет. А кто-то готов их дать?

Источник: http://www.finansy.ru

Рубрики: Экономика стран мира автор silt | 21 сентября, 2011

Комментарии к записи Что сдерживает модернизацию? отключены